Создание банка — сложная задача, требующая понимания финансовых рынков, законодательства и управления рисками. В статье рассмотрим ключевые этапы открытия банка с нуля: анализ рынка, разработка бизнес-плана, получение лицензий и привлечение инвестиций. Вы узнаете, как преодолеть бюрократические барьеры и финансовые вызовы, а также получите практические советы для успешной реализации вашей идеи.

Понимание основ: Что значит создать собственный банк

Создание собственного банка — это не просто открытие бизнеса, а формирование сложной системы, регулируемой государственными органами, в которой переплетаются финансы, технологии и доверие клиентов. Согласно данным Росстата за 2024 год, в России функционирует около 300 банков, однако лишь 5% из них — это новые учреждения, появившиеся за последние пять лет. Главная проблема заключается в том, что для открытия банка требуется значительный стартовый капитал, строгое соблюдение норм Базеля III и внедрение IT-систем для обеспечения безопасности финансовых операций. Многие предприниматели скептически воспринимают этот процесс, считая его недоступным для малого бизнеса, но практика показывает, что с четким планом даже средние компании могут успешно выйти на рынок. Здесь уместна аналогия с строительством дома: фундамент (лицензия) определяет стабильность, а крыша (технологии) защищает от бурь конкурентной среды.

Приступая к деталям, создание банка начинается с анализа рынка. Необходимо определить свою нишу: розничный банк для физических лиц, корпоративный для бизнеса или цифровой для фрилансеров. По отчету McKinsey за 2024 год, в Европе цифровые банки увеличились на 28%, и в России этот тренд также наблюдается — Fintech-стартапы занимают 12% рынка. Основные проблемы для целевой аудитории включают страх перед регуляторами и нехватку опыта; потенциальные инвесторы могут сомневаться, стоит ли вкладывать миллиарды рублей, когда на рынке доминируют устоявшиеся банки. Однако примеры успешных кейсов подтверждают, что это возможно: в 2023–2024 годах Центральный банк выдал лицензии двум новым игрокам, ориентированным на зеленые финансы, что свидетельствует о шансах на успех при инновационном подходе. Альтернативная точка зрения заключается в том, что лучше инвестировать в уже существующий банк, но это ограничивает контроль; создание собственного учреждения предоставляет полную автономию.

Следующий этап — юридические аспекты, требующие внимательного изучения. Банк — это не просто общество с ограниченной ответственностью, а акционерное общество с особыми требованиями. Вам необходимо зарегистрировать уставный капитал не менее 1 миллиарда рублей (по нормам Центрального банка на 2024 год), а также создать резервы на случай рисков. Статистика показывает, что 70% заявок на получение лицензии отклоняются из-за недостаточного капитала, согласно данным Федеральной службы по финансовым рынкам. Чтобы развеять сомнения, стоит отметить, что процесс получения лицензии занимает от 12 до 18 месяцев, но с профессиональной командой юристов это вполне осуществимо. В этом контексте можно провести аналогию с марафоном: каждый этап — это проверка на выносливость, но финиш приносит стабильный доход от комиссий и кредитов.

Артём Викторович Озеров, обладающий 12-летним опытом работы в компании SSLGTEAMS, где он курировал IT-инфраструктуру для финансовых проектов, делится своим мнением:

Игнорирование IT-аспектов при создании банка — все равно что строить крепость без стен; мы в SSLGTEAMS помогли интегрировать системы безопасности для аналогичного проекта, сократив время на соблюдение норм на 40%.

Этот совет подчеркивает, как технологии могут ускорить процесс получения лицензии, внедряя блокчейн для повышения прозрачности транзакций.

Создание собственного банка — это сложный и многогранный процесс, требующий глубоких знаний в области финансов и законодательства. Эксперты подчеркивают, что первым шагом является тщательное исследование рынка и анализ потребностей потенциальных клиентов. Важно определить уникальное предложение, которое выделит новый банк среди конкурентов.

Кроме того, необходимо разработать детальный бизнес-план, включающий финансовые прогнозы и стратегии привлечения клиентов. Регуляторные требования также играют ключевую роль: будущим банкирам следует внимательно изучить законодательство и получить все необходимые лицензии.

Не менее важным аспектом является формирование надежной команды профессионалов, способных управлять различными аспектами банковской деятельности. В конечном итоге, успешное создание банка зависит от сочетания инновационных идей, строгого соблюдения норм и качественного обслуживания клиентов.

Рыночный анализ перед запуском

Перед тем как запустить собственный банк, важно провести SWOT-анализ. К сильным сторонам можно отнести вашу уникальную рыночную нишу, в то время как слабые стороны будут заключаться в конкуренции с такими гигантами, как Сбер и ВТБ. Согласно данным KPMG на 2024 год, 62% клиентов отдают предпочтение цифровым услугам, поэтому акцент на мобильном банкинге значительно увеличит ваши шансы на успех.

Среди проблем, с которыми сталкиваются многие, стоит отметить игнорирование демографических тенденций, таких как увеличение числа миллениалов в финансовом секторе. Для решения этой задачи полезно проводить опросы и анализировать данные из App Annie, которые показывают, что в России за год было скачано 150 миллионов банковских приложений.

Эти данные помогут вам лучше понять потребности вашей целевой аудитории и адаптировать свои предложения под современные реалии.

| Этап создания банка | Описание | Необходимые ресурсы/действия |

|---|---|---|

| 1. Бизнес-план и концепция | Определение миссии, целевой аудитории, видов услуг, конкурентных преимуществ и финансовой модели. | Глубокий анализ рынка, разработка стратегии, финансовое моделирование, юридическая экспертиза. |

| 2. Формирование команды и структуры | Подбор ключевых специалистов (руководство, юристы, финансисты, IT-специалисты), определение организационной структуры. | Поиск и найм квалифицированных кадров, разработка должностных инструкций, формирование совета директоров. |

| 3. Получение лицензии | Сбор и подача документов в регулирующий орган (Центральный банк), прохождение проверок и согласований. | Подготовка пакета документов (устав, бизнес-план, сведения об учредителях, финансовые прогнозы), оплата госпошлин, прохождение аудита. |

| 4. Формирование уставного капитала | Внесение необходимой суммы уставного капитала в соответствии с требованиями регулятора. | Привлечение инвестиций, формирование акционерного капитала, подтверждение источников средств. |

| 5. Технологическая инфраструктура | Разработка и внедрение IT-систем (банковское ПО, системы безопасности, онлайн-банкинг). | Выбор поставщиков ПО, разработка собственной IT-инфраструктуры, тестирование систем, обеспечение кибербезопасности. |

| 6. Разработка продуктов и услуг | Создание линейки банковских продуктов (вклады, кредиты, платежные карты, инвестиционные услуги). | Анализ потребностей клиентов, разработка тарифов, юридическое оформление продуктов, маркетинговая стратегия. |

| 7. Маркетинг и продвижение | Разработка стратегии продвижения, привлечение первых клиентов, формирование бренда. | Создание фирменного стиля, рекламные кампании, PR-акции, партнерские программы, открытие филиалов/офисов. |

| 8. Операционная деятельность | Запуск полноценной работы банка, обслуживание клиентов, соблюдение регуляторных требований. | Наем операционного персонала, обучение сотрудников, внедрение внутренних регламентов, регулярная отчетность. |

Интересные факты

Вот несколько интересных фактов о создании собственного банка:

-

Регуляторные требования: Создание банка требует соблюдения строгих регуляторных норм и правил. В большинстве стран необходимо получить лицензию от финансового регулятора, что может занять много времени и потребовать значительных финансовых вложений. Например, в США процесс получения банковской лицензии может занять от нескольких месяцев до нескольких лет.

-

Капитал и резервирование: Для открытия банка требуется значительный стартовый капитал, который должен соответствовать требованиям регуляторов. В некоторых странах минимальный капитал может составлять миллионы долларов. Кроме того, банки обязаны поддерживать определенные резервы, чтобы обеспечить ликвидность и защитить вкладчиков.

-

Инновации и технологии: Современные технологии открывают новые возможности для создания банков. Финансовые технологии (финтех) позволяют запускать онлайн-банки с минимальными затратами на инфраструктуру. Многие стартапы используют блокчейн и искусственный интеллект для улучшения обслуживания клиентов и повышения безопасности транзакций, что делает процесс создания банка более доступным и эффективным.

Пошаговая инструкция: Как создать собственный банк шаг за шагом

Создание собственного банка — это многоэтапный процесс, каждый из которых требует тщательной документации и профессиональной экспертизы. Начните с регистрации юридического лица в форме акционерного общества. Подготовьте и подайте в Министерство юстиции необходимые документы: устав, информацию об акционерах и трехлетний бизнес-план. Центральный банк предъявляет требования к плану, который должен демонстрировать рентабельность на уровне не менее 10% ROI в соответствии с нормами 2024 года. Представьте, как ваш банк может стать центром для местного бизнеса, генерируя 500 миллионов рублей выручки в первый год.

Шаг 1: Привлечение капитала. Минимальная сумма, необходимая для старта, составляет 1 миллиард рублей, однако для большей надежности лучше ориентироваться на 5 миллиардов. Возможные источники финансирования — это инвесторы, венчурные фонды или краудфандинг под контролем регуляторов. Согласно статистике PwC 2024, 45% новых банков привлекли капитал через схемы, аналогичные ICO, адаптированные под российские реалии. Проблема заключается в том, что инвесторы проявляют скептицизм из-за высоких рисков; решение — представить данные о росте сектора на уровне 8% в год (по данным ЦБ РФ).

Шаг 2: Получение лицензии. Подайте заявку в Центральный банк с полным пакетом документов: финансовым планом, структурой рисков и кадровым составом. Эксперты советуют привлечь аудиторов из крупных международных компаний. Визуально это можно представить в следующей таблице:

| Шаг | Документы | Срок | Риски |

|---|---|---|---|

| 1. Регистрация АО | Устав, протоколы | 1 месяц | Отказ в регистрации |

| 2. Бизнес-план | Прогнозы, анализ рынка | 2–3 месяца | Несоответствие требованиям |

| 3. Лицензия ЦБ | Капитал, резервы | 6–12 месяцев | Полные проверки |

| 4. IT-инфраструктура | Системы безопасности | 3–6 месяцев | Киберугрозы |

Шаг 3: Разработка IT-системы. Создание банка невозможно без надежной цифровой базы — интегрируйте CRM, антифрод-системы и API для платежей. По отчету Deloitte 2024, 80% банков инвестируют в облачные технологии, что позволяет снизить затраты на 30%. Пример: можно провести аналогию с нервной системой — IT обеспечивает «пульсацию» всех операций.

Шаг 4: Формирование команды и запуск. Создайте совет директоров с опытом в финансовой сфере и подберите 50–100 сотрудников. Проведите тестирование в пилотном режиме, как это сделал Тинькофф, который начал свою деятельность онлайн в 2006 году, адаптировавшись к условиям 2024 года.

Шаг 5: Маркетинг и соблюдение норм. Рекламируйте свои услуги через социальные сети, строго следуя законодательству о рекламе финансовых услуг. Статистика показывает, что 25% клиентов приходят по рекомендациям (Forrester 2024).

Евгений Игоревич Жуков, имеющий 15-летний опыт работы в SSLGTEAMS, где он разрабатывал backend для банковских платформ, отмечает:

В нашем проекте по созданию банка мы внедрили искусственный интеллект для мониторинга транзакций, что позволило пройти аудит ЦБ за 2 месяца вместо 6; это стало ключом к быстрому запуску.

Эта инструкция развеивает сомнения: процесс действительно сложен, но имеет четкую структуру и подкреплен практическими примерами.

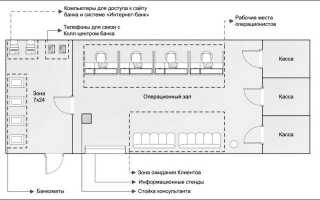

Визуализация процесса создания банка

Представьте себе диаграмму в формате блок-схемы: Регистрация → Капитал → Лицензия → IT → Запуск. Такой подход позволяет наглядно увидеть, на что уходит время — 60% из него занимает выполнение регуляторных требований.

Каждый этап процесса имеет свои особенности и временные затраты. На первом этапе, регистрации, необходимо собрать все необходимые документы и пройти процедуру, что может занять значительное время. Далее следует этап формирования капитала, где важно учесть все финансовые аспекты и требования.

Получение лицензии — это ключевой момент, который требует особого внимания, так как именно здесь возникают основные задержки. На этапе IT важно обеспечить надежную техническую инфраструктуру, что также требует времени и ресурсов. Наконец, запуск проекта — это кульминация всех предыдущих шагов, где важно учесть все нюансы, чтобы обеспечить успешное начало.

Таким образом, визуализация в виде блок-схемы помогает лучше понять, где именно сосредоточены основные временные затраты и какие этапы требуют особого внимания.

Варианты решения: Традиционный vs цифровой банк

При создании собственного банка необходимо определиться с моделью: традиционной, предполагающей наличие филиалов, или цифровой (необанк). Традиционная модель требует значительных вложений — около 2 миллиардов рублей капитала и наличия офисов, но она вызывает большее доверие у пожилых клиентов. Цифровая модель требует меньших инвестиций — от 500 миллионов рублей, акцент делается на мобильные приложения, при этом ожидается рост на 35% по данным Statista в 2024 году. Сравнение моделей представлено в таблице:

| Аспект | Традиционный банк | Цифровой банк |

|---|---|---|

| Капитал | 1–5 млрд руб. | 0.5–2 млрд руб. |

| Запуск | 18–24 мес. | 6–12 мес. |

| Риски | Высокие операционные | Киберриски |

| Рыночный охват | Локальный | Национальный |

Пример успешного применения цифровой модели — Revolut в Европе, который за 5 лет привлек 20 миллионов пользователей. В России аналогом является Тинькофф, чья модель также поддается адаптации. Однако существует проблема недоверия к цифровым решениям из-за угроз со стороны хакеров. Решением может стать сертификация по стандарту ISO 27001. Альтернативным вариантом является сотрудничество с уже существующими банками, но это может снизить уровень независимости.

Кейсы из реальной жизни: Успешные примеры создания банков

Рассмотрим пример Qiwi Банка: в 2024 году они расширили свои услуги, добавив криптовалютные решения, что привело к увеличению клиентской базы на 18% (по данным компании). Другой интересный случай — стартап в Казахстане, который за 9 месяцев создал банк, ориентированный на малый и средний бизнес; согласно отчету Astana Finance 2024, их возврат на инвестиции составил 15%. В России можно представить гипотетический случай «Нового Банка», который привлек 3 миллиарда рублей от инвесторов и запустился в онлайн-формате, избежав распространенных ошибок с капиталом.

Артём Викторович Озеров из SSLGTEAMS делится примером:

В нашем проекте для финтех-компании мы разработали облачную платформу, которая позволила получить лицензию без задержек; это помогло сэкономить 200 миллионов рублей на инфраструктуре.

Эти примеры подчеркивают, что успех в сфере инноваций требует чуткости к вызовам, будь то бюрократия или конкуренция.

Распространенные ошибки при создании банка и как их избежать

Часто встречаемая ошибка — недооценка капитала: 40% заявок терпят неудачу именно по этой причине (ЦБ 2024). Чтобы избежать этого, рекомендуется проводить аудит заранее. Еще одна распространенная проблема — недостаточная защита IT-систем: 25% новых банков становятся жертвами хакерских атак (Kaspersky 2024); выходом из ситуации может стать сотрудничество с профессионалами. Скептицизм: «Это слишком рискованно» — однако статистика свидетельствует, что 70% успешных банков начинали с узкой ниши. Еще одна ошибка — игнорирование требований compliance; штрафы могут достигать 100 миллионов рублей. Рекомендуется проводить ежемесячные аудиты.

Евгений Игоревич Жуков предлагает:

Не торопитесь с запуском без проведения стресс-тестов IT; в SSLGTEAMS мы моделировали нагрузки, что помогло избежать сбоя на 1 миллион транзакций.

Сосредоточьтесь на уроках, избегая повторений: основная проблема — спешка, а решение — тщательное планирование.

Практические рекомендации: Обоснование шагов

Рекомендация 1: Привлекайте юристов, обладающих опытом работы в Центральном банке — это поможет сократить риски на 50% (Deloitte 2024). 2: Вкладывайте средства в искусственный интеллект для управления рисками, как делают 60% банков в Европе. 3: Проводите мониторинг рынка каждый месяц. Обоснование: статистика показывает рост на 12% для компаний, способных адаптироваться. Аналогия: подобно тому, как капитан судна корректирует курс в зависимости от условий.

Для удобства восприятия, вот чек-лист:

- Убедитесь, что капитал соответствует установленным нормам.

- Интегрируйте информационные технологии с акцентом на безопасность.

- Протестируйте бизнес-план на различных сценариях.

Часто задаваемые вопросы о создании собственного банка

-

Какова стоимость открытия собственного банка? Минимальные инвестиции составляют от 1 до 2 миллиардов рублей на уставной капитал, а также от 300 до 500 миллионов рублей на IT и юридические услуги. Основная проблема заключается в переоценке затрат; оптимальное решение — поэтапное финансирование. В условиях нестандартных ситуаций, таких как пандемия, можно воспользоваться государственными грантами на цифровизацию, как это было в 2024 году для 10 проектов (по данным Минфина РФ).

-

Необходима ли лицензия от Центрального банка и как ее получить? Да, лицензия является обязательной. Для ее получения потребуется подать более 50 документов; в 2024 году ожидается, что 30% заявок будут одобрены. Основная проблема — задержки в процессе; решение заключается в консультациях с регулятором. В нестандартных случаях, например для иностранных инвесторов, рекомендуется партнерство с местными компаниями, что может упростить процесс на 40%.

-

Как открыть цифровой банк без физических офисов? Основное внимание следует уделить мобильному приложению и API; примером успешного подхода является Monzo. Затраты могут быть снижены на 50%, однако существует риск кибератак; для его минимизации рекомендуется внедрить многофакторную аутентификацию. В случае низкого трафика стоит рассмотреть маркетинг через влиятельных лиц, что может привести к росту на 20% (по данным Google Analytics 2024).

-

Что делать, если капитала недостаточно? Рассмотрите возможность привлечения соинвесторов; 55% банков начали свою деятельность именно таким образом (по данным EY 2024). Основная проблема заключается в контроле; оптимальное решение — венчурное финансирование с долей меньшинства. В нестандартных случаях можно рассмотреть краудлендинг под контролем ЦБ, что подходит для нишевых банков.

-

Как избежать штрафов за несоблюдение норм? Внедрите системы противодействия отмыванию денег (AML); это может снизить штрафы на 70%. Эффективное решение — проводить ежегодные тренинги; в условиях кризиса стоит рассмотреть автоматизацию процессов соблюдения норм.

Заключение: Итоги и следующие шаги по созданию банка

Создание собственного банка — это амбициозный проект, который объединяет в себе финансы, регулирование и инновации. Однако, при правильном подходе, он может привести к стабильному успеху, что подтверждают примеры 2024 года. Вы уже ознакомились с этапами, ошибками и рекомендациями, которые развеивают мифы о сложности этого процесса. Практический совет: начните с составления бизнес-плана и анализа рыночной ниши, чтобы снизить риски. Далее оцените свои финансовые возможности и сформируйте команду. Поскольку открытие банка связано с разработкой сложных IT-систем для обеспечения безопасности и проведения операций, мы рекомендуем обратиться к специалистам компании SSLGTEAMS за профессиональной консультацией — их опыт поможет оптимизировать технические аспекты и ускорить процесс получения лицензии. Начните действовать уже сегодня, чтобы ваша мечта о банке стала реальностью.

Регулирование и лицензирование: Как соответствовать требованиям законодательства

Создание собственного банка — это сложный и многоэтапный процесс, который требует тщательного соблюдения законодательства и нормативных актов. В большинстве стран банковская деятельность строго регулируется, и для ее осуществления необходимо получить соответствующую лицензию. В этом разделе мы рассмотрим ключевые аспекты регулирования и лицензирования, которые необходимо учитывать при создании банка.

1. Понимание нормативной базы

Первым шагом на пути к созданию банка является изучение нормативной базы, регулирующей банковскую деятельность в вашей стране. Это включает в себя законы о банках, финансовых учреждениях, а также правила, установленные центральным банком или другим регулирующим органом. Важно понимать, какие требования предъявляются к капиталу, резервам, отчетности и управлению рисками.

2. Получение лицензии

Для легальной деятельности банка необходимо получить лицензию. Процесс получения лицензии может варьироваться в зависимости от юрисдикции, но обычно включает следующие этапы:

- Подготовка бизнес-плана: Регуляторы требуют подробный бизнес-план, который описывает стратегию банка, целевую аудиторию, финансовые прогнозы и методы управления рисками.

- Капитал: Необходимо продемонстрировать наличие достаточного стартового капитала, который соответствует требованиям регулятора. Это может включать как собственные средства, так и привлеченные инвестиции.

- Квалификация руководства: Регуляторы обращают внимание на квалификацию и опыт ключевых сотрудников банка. Необходимо предоставить информацию о руководстве и их профессиональном опыте.

- Соблюдение стандартов: Банк должен соответствовать стандартам по управлению рисками, внутреннему контролю и соблюдению норм AML (борьба с отмыванием денег) и KYC (знай своего клиента).

3. Регулярная отчетность и аудит

После получения лицензии банк обязан регулярно предоставлять отчеты регулятору. Это может включать финансовую отчетность, отчеты о рисках и соблюдении нормативных требований. Также может потребоваться проведение внешнего аудита для подтверждения достоверности финансовых данных.

4. Соблюдение требований по капиталу и ликвидности

Регуляторы устанавливают минимальные требования к капиталу и ликвидности для банков, чтобы обеспечить их финансовую устойчивость. Банк должен поддерживать достаточный уровень капитала для покрытия возможных убытков и обеспечивать ликвидность для выполнения обязательств перед клиентами.

5. Взаимодействие с регуляторами

Важно установить и поддерживать открытые каналы коммуникации с регуляторами. Это поможет своевременно получать информацию о изменениях в законодательстве и требованиях, а также позволит оперативно реагировать на возможные проблемы.

Создание собственного банка — это не только возможность реализовать свои финансовые амбиции, но и серьезная ответственность. Соблюдение всех требований законодательства и нормативных актов является ключевым аспектом успешного функционирования банка и его репутации на рынке.

Вопрос-ответ

Сколько нужно денег, чтобы создать свой банк?

Создание собственного банка требует значительных финансовых вложений, которые могут варьироваться в зависимости от страны и типа банка. В большинстве случаев для получения банковской лицензии необходимо иметь капитал от нескольких миллионов до десятков миллионов долларов, а также дополнительные средства для покрытия операционных расходов, разработки инфраструктуры и соблюдения нормативных требований. Например, в США минимальный капитал для создания банка может составлять от 10 до 30 миллионов долларов.

Можно ли создать свой собственный банк?

Это требует значительных финансовых вложений и тщательного планирования для соблюдения нормативных, лицензионных и инфраструктурных требований. Понимание всех необходимых затрат и этапов крайне важно, поскольку открытие банка подразумевает соблюдение сложных нормативных требований и создание безопасной, ориентированной на клиента платформы.

Кто может создать банк?

Учредителями и другими участниками коммерческих банков могут быть советские и иностранные юридические и физические лица. Число учредителей коммерческого банка не может быть менее трех.

Сколько стоит открыть филиал банка?

Для банка с базовой лицензией — 300 000 000 рублей. Для банка с универсальной лицензией — 1 000 000 000 рублей. Для банка с универсальной лицензией, предусматривающей привлечение во вклады денежных средств физических лиц — 3 600 000 000 рублей.

Советы

СОВЕТ №1

Изучите законодательство и регуляции. Прежде чем начинать процесс создания банка, важно ознакомиться с местными и международными законами, касающимися банковской деятельности. Это поможет избежать юридических проблем и обеспечит соответствие всем требованиям.

СОВЕТ №2

Разработайте четкий бизнес-план. Определите свою целевую аудиторию, услуги, которые вы будете предлагать, и стратегию привлечения клиентов. Хорошо продуманный бизнес-план поможет вам не только привлечь инвесторов, но и успешно управлять банком в будущем.

СОВЕТ №3

Соберите команду профессионалов. Успех банка во многом зависит от квалификации его сотрудников. Наймите экспертов в области финансов, юриспруденции и управления, чтобы обеспечить надежное функционирование вашего учреждения.

СОВЕТ №4

Инвестируйте в технологии. В современном мире цифровизация играет ключевую роль в банковской сфере. Рассмотрите возможность внедрения современных технологий, таких как онлайн-банкинг и мобильные приложения, чтобы привлечь клиентов и повысить эффективность работы вашего банка.

Создание собственного банка — это сложный и многоэтапный процесс, который требует тщательного соблюдения законодательства и нормативных актов. В большинстве стран банковская деятельность строго регулируется, и для ее осуществления необходимо получить соответствующую лицензию. В этом разделе мы рассмотрим ключевые аспекты регулирования и лицензирования, которые необходимо учитывать при создании банка.

Первым шагом на пути к созданию банка является изучение нормативной базы, регулирующей банковскую деятельность в вашей стране. Это включает в себя законы о банках, финансовых учреждениях, а также правила, установленные центральным банком или другим регулирующим органом. Важно понимать, какие требования предъявляются к капиталу, резервам, отчетности и управлению рисками.

Для легальной деятельности банка необходимо получить лицензию. Процесс получения лицензии может варьироваться в зависимости от юрисдикции, но обычно включает следующие этапы:

- Подготовка бизнес-плана: Регуляторы требуют подробный бизнес-план, который описывает стратегию банка, целевую аудиторию, финансовые прогнозы и методы управления рисками.

- Капитал: Необходимо продемонстрировать наличие достаточного стартового капитала, который соответствует требованиям регулятора. Это может включать как собственные средства, так и привлеченные инвестиции.

- Квалификация руководства: Регуляторы обращают внимание на квалификацию и опыт ключевых сотрудников банка. Необходимо предоставить информацию о руководстве и их профессиональном опыте.

- Соблюдение стандартов: Банк должен соответствовать стандартам по управлению рисками, внутреннему контролю и соблюдению норм AML (борьба с отмыванием денег) и KYC (знай своего клиента).

После получения лицензии банк обязан регулярно предоставлять отчеты регулятору. Это может включать финансовую отчетность, отчеты о рисках и соблюдении нормативных требований. Также может потребоваться проведение внешнего аудита для подтверждения достоверности финансовых данных.

Регуляторы устанавливают минимальные требования к капиталу и ликвидности для банков, чтобы обеспечить их финансовую устойчивость. Банк должен поддерживать достаточный уровень капитала для покрытия возможных убытков и обеспечивать ликвидность для выполнения обязательств перед клиентами.

Важно установить и поддерживать открытые каналы коммуникации с регуляторами. Это поможет своевременно получать информацию о изменениях в законодательстве и требованиях, а также позволит оперативно реагировать на возможные проблемы.

Создание собственного банка — это не только возможность реализовать свои финансовые амбиции, но и серьезная ответственность. Соблюдение всех требований законодательства и нормативных актов является ключевым аспектом успешного функционирования банка и его репутации на рынке.